Aniasa, noleggio veicoli: immatricolazioni in frenata

L’analisi condotta da ANIASA e Dataforce registra un trend negativo delle immatricolazioni a noleggio nel terzo trimestre, con una quota di mercato nel 2024 che supera di poco il 28%.

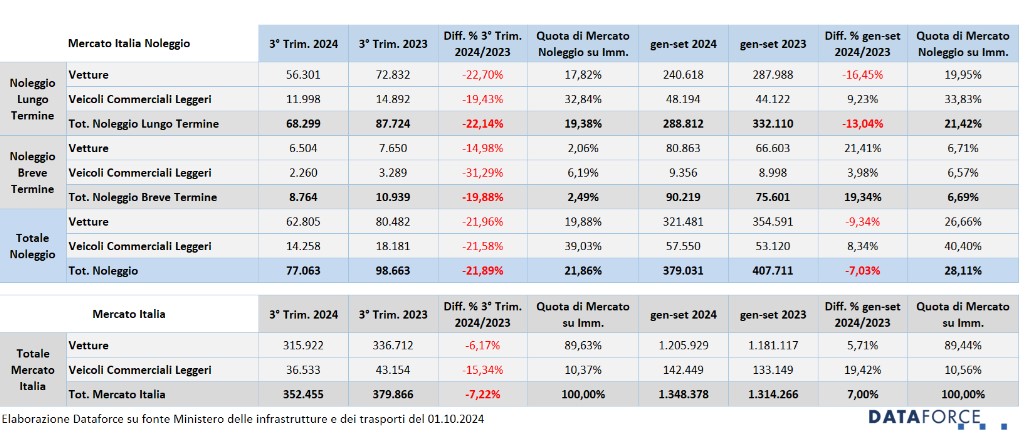

Le immatricolazioni del noleggio veicoli (auto + veicoli commerciali leggeri) hanno fatto segnare un’ulteriore e più accentuata contrazione nel terzo trimestre 2024: -21,9%, che ha interessato quasi in ugual misura il lungo termine (-22,1%) e il breve termine (-19,9%). Dopo 9 mesi, con una frenata iniziata nel secondo trimestre, il mercato del noleggio di vetture e veicoli commerciali chiude in negativo: -7% (PC in calo del 13% e LCV in crescita del 19,3%).

Sono questi i principali dati e spunti che emergono dall’analisi trimestrale sul settore del noleggio veicoli promossa da ANIASA, l’Associazione che in Confindustria rappresenta il settore della mobilità pay-per-use e dalla società di analisi di mercato Dataforce.

I dati negativi che emergono nell’analisi del terzo trimestre e dell’annata in generale indicano, più che una crisi del comparto, che rimane abbastanza allineato al mercato dell’auto nel suo complesso, un confronto con un’annata 2023 che in ambito noleggio a lungo termine (NLT) aveva stabilito un record delle immatricolazioni, perché aveva beneficiato di un ampio portafoglio ordini legato anche alle ritardate consegne del 2021 e 2022. Il noleggio a breve termine (NBT), invece, per la prima volta dopo la pandemia Covid-19 è tornato a crescere con decisione; ma l’accelerazione nei primi mesi dell’anno si è poi affievolita, soprattutto nel terzo trimestre. Nonostante la spinta abbia rallentato, il rent a car mantiene quest’anno una quota del 6,7% che non si vedeva da tempo. Per il noleggio a lungo termine, invece, la market share 2024 è scesa al 21,4%. Complessivamente il comparto del noleggio “pesa” sul mercato il 28,1%.

“I dati dei primi 9 mesi dell’anno registrano un rallentamento delle immatricolazioni a noleggio. Un calo fisiologico comunque da rapportarsi all’annata record del 2023 ed alla complessa situazione che sta attraversando l’intero automotive europeo. Il noleggio è peraltro indirizzato a chiudere il 2024 con un aumento della flotta veicoli, con oltre 1.350.000 unità in circolazione nel nostro Paese. Il trend negativo delle immatricolazioni è in parte compensato dal boom dei veicoli commerciali leggeri e dall’incremento degli acquisti degli operatori del breve termine. Con un parco auto nazionale caratterizzato da oltre 10 milioni di vetture ante Euro 4, l’accelerazione del ricambio non può che passare da una maggiore diffusione delle forme di mobilità pay-per-use. E per favorire questa transizione va colta l’opportunità offerta dalla Legge sulla Delega Fiscale e dalla prossima Legge di Bilancio: allineare finalmente la fiscalità dell’auto aziendale con quella degli altri Paesi europei. Secondo nostre analisi, un graduale riequilibrio verso tali valori, almeno sulle nuove vetture elettriche ed ibride, porterebbe a una significativa diffusione di queste nel parco nazionale (in tre anni 100.000 nuove vetture alla spina in più rispetto alle previsioni), oltretutto con un ritorno sull’investimento per l’Erario del 50%. Senza contare i vantaggi in termini di riduzione delle emissioni inquinanti e di sicurezza sulle nostre strade”, ha commentato il Presidente ANIASA Alberto Viano.

TOP 5 AUTOVEICOLI PIÙ NOLEGGIATI

Sebbene nella classifica generale dei primi 9 mesi del 2024 la Fiat Panda rimanga il modello più noleggiato in assoluto sia nel breve sia nel lungo termine, tra i clienti privati e quelli aziendali, la graduatoria del terzo trimestre è totalmente differente rispetto ai mesi precedenti. Nel noleggio a lungo termine del terzo trimestre, il modello più richiesto è infatti la BMW X1, con un impressionante balzo in avanti delle immatricolazioni: rispetto al Q3 del 2023 le nuove targhe sono passate da 463 a 2.646 (quasi 6 volte tanto). A seguire Volkswagen Tiguan (che comunque cresce in maniera significativa: +41,3%). Bene anche Kia Sportage, che sale del 13,4% in un mercato NLT del terzo trimestre che è in contrazione del 22,1%. Al quarto posto Volkswagen T-Roc in aumento nelle preferenze del 15,6%. La quinta della Top 5 NLT è Alfa Romeo Tonale, che però è l’unica della graduatoria a esprimere un risultato negativo: -33,9%. Tra i veicoli commerciali leggeri, il modello più noleggiato è una conferma: il Fiat Doblò (+20,6%). Nelle posizioni successive Fiat Ducato -31,1%), Ford Transit (-9,9%), Ford Transit Custom (+284%) e Peugeot Boxer (+26,8%).

Nel noleggio a breve termine la Top 5 Passenger Cars vede al primo posto MG ZS, in forte ascesa (+163%), seguita da Audi A3 (+19,1%), Ford Transit Custom (con immatricolazione “vettura”, che ha targato 257 unità a fronte delle 15 dello stesso Q3 del 2023), MG HS (256 esemplari dai precedenti 17) e Audi A4 (+46,5%). In ambito LCV, Iveco Daily mantiene il primato, a seguire Ford Transit Custom, Ford Transit, Fiat Ducato e Toyota Proace City.

L’ANALISI PER UTILIZZATORE

Nel noleggio a lungo termine, confrontando le quote di mercato del noleggio ai privati (con e senza P.Iva) e di quello ad aziende dei primi 9 mesi di quest’anno con i quattro anni precedenti, si nota che la quota dei privati, in crescita tra il 2020 e il 2021, si è poi ridotta di 4,1 punti nel 2022 (ritornando allo stesso livello del 2020), per poi scendere in modo ancora più significativo nel 2023 (-4,6%). Un timido segnale di ripresa si è invece registrato quest’anno, con una risalita di mezzo punto, raggiungendo una market share del 15%. 85 noleggi su 100 nel 2024 sono dunque appannaggio dei clienti aziendali. Se si esclude una contrazione delle immatricolazioni di NLT aziendale nel 2021 conseguente alla pandemia, il dato del noleggio alle imprese è in crescendo. Il mezzo punto in meno del 2024 indica una sostanziale stabilità. Il noleggio a privati fino a maggio ’24 ha sofferto dell’ingiusta discriminazione sugli incentivi.

L’ANALISI PER ALIMENTAZIONE

Nel noleggio a lungo termine di auto l’alimentazione più diffusa è tornata a essere quella a gasolio (comprese le mild hybrid): 44,3% di market share nel terzo trimestre di quest’anno. Ma nei primi 9 mesi complessivi la quota è nettamente inferiore: 38,4%, il che significa che le immatricolazioni di diesel nel NLT sono tornate a crescere nell’ultimo periodo. Nel Q3 le immatricolazioni di auto diesel sono calate del 15%, a fronte di una media del mercato NLT di -22,7%. Una flessione decisamente inferiore a quella delle vetture a benzina, che hanno perso, rispetto al Q3 2023, il 41% delle immatricolazioni. Nel terzo trimestre la quota di mercato del benzina (comprese le mild hybrid) è scesa al 28,1%, quando nel 2024 (primi 9 mesi) è attestata al 37,7%, ossia una market share molto vicina a quella del diesel. Infatti, nel primo semestre il benzina era diventata la tipologia di alimentazione più diffusa nel long rent.

Le “ibride vere”, ossia full e plug-in, nel Q3 hanno cumulativamente superato il 20% del mercato del long rent. Ma mentre le full hybrid sono in crescita significativa nei volumi (+15,4% nel terzo trimestre), le plug-in hybrid sono invece in decisa flessione (-12,9%). Le full hybrid sono l’unico tipo di alimentazione in netta crescita quest’anno. Le auto elettriche stanno dando un timido segnale positivo, mantenendosi sugli stessi livelli del 2023: +0,2% delle immatricolazioni, con una market share del 6,3%, più alta rispetto a quella del mercato nel suo complesso. Nei primi 9 mesi del 2024 la quota delle BEV nel NLT è del 5,4%. Le auto a gas sono in flessione (-24,1% nel Q3), ma su volumi e quota di mercato trascurabili, contrariamente a quanto avviene nel mercato dei privati.

Nei veicoli commerciali leggeri, il diesel si mantiene su percentuali di valore assoluto (e cresce nel terzo trimestre fino a raggiungere il 91,6%, mentre la media annua è dell’87,1% di quota). I mezzi commerciali a benzina sono scesi addirittura al 3,7% quando nei trimestri precedenti avevano sfiorato il 10%. Gli “ibridi veri” valgono poco più dell’1% di market share, quindi sono quasi inesistenti: appena 156 immatricolazioni nel Q3 (149 full hybrid, 7 plug-in hybrid). I veicoli elettrici continuano a far segnare forti rallentamenti: la quota da luglio a settembre è del 2,3%, del 2,8% nel 2024. Quest’anno sono stati targati appena 1.369 LCV BEV. L’anno scorso nei primi 9 mesi furono 3.048.

Nel noleggio a breve termine, benzina (41,3% di quota nel terzo trimestre) e diesel (39,6%) si spartiscono quasi tutto il mercato delle auto. Questi dati però sono in controtendenza rispetto a quelli dei primi 9 mesi complessivi: il benzina nel 2024 vale il 63,3% di quota e il diesel il 28,2%. Le full hybrid nel Q3 sono salite al 7,2% di share (3,9% nei 9 mesi) e le plug-in hybrid sono al 4,9% (2,5% quest’anno da gennaio a settembre). Le auto elettriche hanno raggiunto il 6% nel Q3, mentre nell’anno rappresentano appena l’1,7 del mercato NBT Passenger Cars. Sempre più trascurabile la presenza delle auto a gas tra i rent-a-car.

Tra i veicoli commerciali leggeri, il noleggio a breve termine evidenzia una scelta pressoché obbligata verso il diesel: 94,2% di quota di mercato nel Q3. Nemmeno il benzina è preso in considerazione da questo canale, con una quota market share di poco superiore a 1 punto. Veicoli elettrici e a gas praticamente inesistenti in questo canale, sebbene gli LCV BEV nel Q3 siano saliti al 3,3% di market share (si tratta comunque di appena 74 unità).

L’ANALISI PER FASCE DI EMISSIONI CO2

Nella fascia di emissioni più virtuosa (da 0 a 20 g/km di CO2, ossia le auto elettriche e pochissime plug-in di ultima generazione), oltre un’auto su due quest’anno è acquistata dai privati (esattamente il 54%). Nel terzo trimestre la market share del NLT sulle auto a corrente ha raggiunto il 35%, rispetto a una media annua del 33%, dunque è in risalita. Nel Q3, infatti, se i privati hanno aumentato l’acquisto di auto elettriche del 14,8%, le aziende lo hanno incrementato con un tasso di crescita doppio: +30%. Le aziende che acquistano direttamente rappresentano in questa fascia di emissioni il 10% degli acquisti: più del doppio della quota di mercato sul mercato nel suo complesso, in cui questo canale vale il 5%.

Nella fascia da 21 a 60 g/km di CO2, ossia quella delle auto prevalentemente con sistema di alimentazione plug-in hybrid, il noleggio a lungo termine mantiene quest’anno la quota maggiore: 49%, in crescita nel terzo trimestre al 51%. Nonostante i nuovi incentivi siano ancora in larga parte rimasti inutilizzati, i privati hanno mantenuto anche nel Q3 la stessa quota dei primi 9 mesi del 2024: 35%. Sempre nel terzo trimestre, le aziende che acquistano direttamente sono al 10% e i noleggi a breve termine al 4%.

Nella fascia da 61 a 135 g/km di CO2, l’ultima considerata dagli incentivi statali, è netto il predominio dei clienti privati (71% da gennaio a settembre, ma da luglio a settembre hanno raggiunto addirittura l’81%). Il noleggio a lungo termine è la seconda forza del mercato: 19% di market share quest’anno, ma in calo al 14% nel Q3. Anche nelle due fasce successive (136-160 g/km e 161-190 g/km) è evidente che la maggior parte delle auto vengono acquistate dai privati. Però, più crescono i livelli di emissioni, più aumentano le immatricolazioni aziendali: nella fascia fino a 160 g/km la quota delle auto intestate ai clienti business nel Q3 è soltanto dell’8%, in quella da 161 a 190 g/km questa quota sale fino al 15%. Accade il contrario, invece, nella quota del NLT: al 31% di market share fino a 160 g/km, al 26% nella fascia fino a 190 g/km. Nell’ultima fascia di emissioni, quella dei veicoli che superano i 190 g/km, la rilevanza dell’utenza business in proprietà è ancora più alta: 35% e quindi molto vicina al 39% fatto segnare dai privati. Il noleggio a lungo termine vale in questo segmento il 18% di quota di mercato.