Factoring, Leasing e Credito alle famiglie, i dati congiunti

Secondo le statistiche congiunte di Assilea, Assifact e Assofin factoring, leasing e credito alle famiglie continuano a finanziare i bisogni di imprese e famiglie.

La diciassettesima edizione dell’elaborazione annuale dei dati aggregati relativi al credito specializzato, effettuata da Assifact, Assilea e Assofin, le Associazioni di categoria cui aderiscono le banche e gli intermediari finanziari rispettivamente attivi nel settore del factoring, del leasing e del credito alle famiglie, evidenzia un sostanziale consolidamento dell’attività nel 2023, anche se le dinamiche dei singoli comparti risultano assai differenti, in uno scenario caratterizzato da elevata incertezza per il perdurare delle tensioni geopolitiche a livello internazionale e il mantenimento delle politiche monetarie restrittive da parte delle banche centrali. Nei primi tre mesi del 2024, l’evoluzione complessiva dell’attività degli operatori aderenti alle tre Associazioni torna in territorio lievemente positivo (+0,3%), mostrando un miglioramento rispetto al risultato segnato nel 2023. Il risultato beneficia soprattutto del buon andamento del turnover nel mercato del factoring, in crescita del 2,3% rispetto al primo trimestre dell’anno precedente, grazie al contributo rilevante delle operazioni di factoring internazionale (in particolare per il supporto alle esportazioni) e allo sviluppo del supply chain finance (in cui l’impresa leader di filiera introduce forme di sostegno al capitale circolante dei propri fornitori). Le erogazioni di credito alle famiglie, invece, sono complessivamente ancora in calo, sebbene più contenuto rispetto a quello segnato nel 2023. Il risultato incorpora la contrazione dei mutui immobiliari, per via di tassi d’interesse ancora alti a seguito delle politiche monetarie restrittive, non compensata dalla ripresa del credito al consumo, alla quale ha contribuito il recupero dei prestiti personali. Il mercato del leasing invece, dopo la buona performance del 2023 trainata dal comparto auto, si attesta a -9,6% a causa dei ritardi nell’attuazione del Piano Transizione 5.0 finalizzato a incentivare gli investimenti da parte delle piccole e medie imprese. Il decreto attuativo, atteso per il mese di luglio 2024, sbloccherà sicuramente la dinamica degli investimenti leasing.

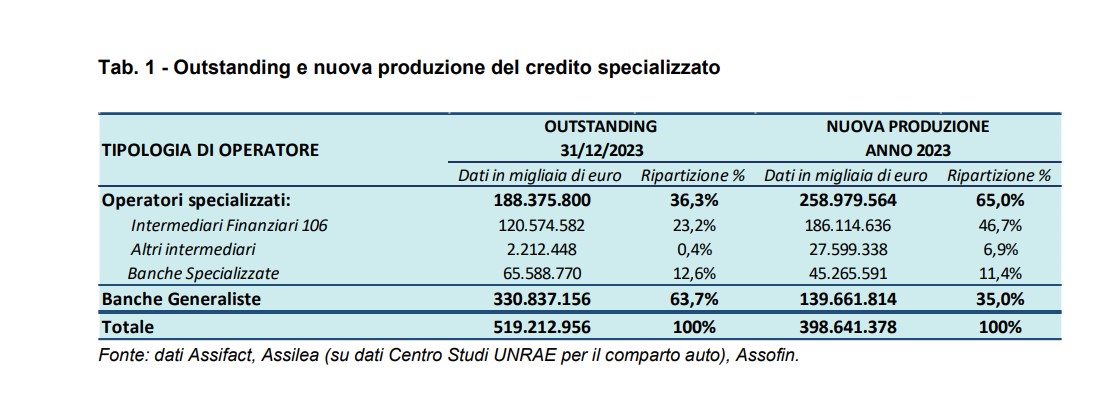

Nel 2023, in Italia, con l’acuirsi delle tensioni geo-politiche e il rallentamento della domanda a livello internazionale, si è registrata una crescita debole del PIL (+0,9%), in netta decelerazione rispetto all’anno precedente. In tale scenario, l’attività delle Associate ad Assifact, Assilea e Assofin, si è attestata a 398,6 miliardi di euro in termini di flussi, pari al 19,1% del prodotto interno lordo (vs 21,2% del 2022), in flessione dell’1,5% rispetto al 2022. Le dinamiche dei rispettivi comparti sono state eterogenee: il leasing registra la crescita più marcata (+8,8%), seguito dal factoring che si posiziona sostanzialmente sugli stessi volumi nell’anno precedente (+0,9%), mentre il credito alle famiglie registra una riduzione (-13,2%) per effetto della netta flessione dei mutui immobiliari.

I crediti in essere complessivi a fine 2023 sono pari a circa 519 miliardi di euro e risultano stabili rispetto all’anno precedente (-0,2%, dopo la crescita di +3,9% a fine 2022), evidenziando una maggiore resilienza nel confronto con gli impieghi complessivi di banche e intermediari finanziari che risultano in calo del 3,8%. È il comparto del factoring a mostrare la tenuta maggiore delle esposizioni (+1,2%), seguito da quello del credito alle famiglie (+0,4%) e dal leasing (in riduzione del 4,5% rispetto all’anno precedente).

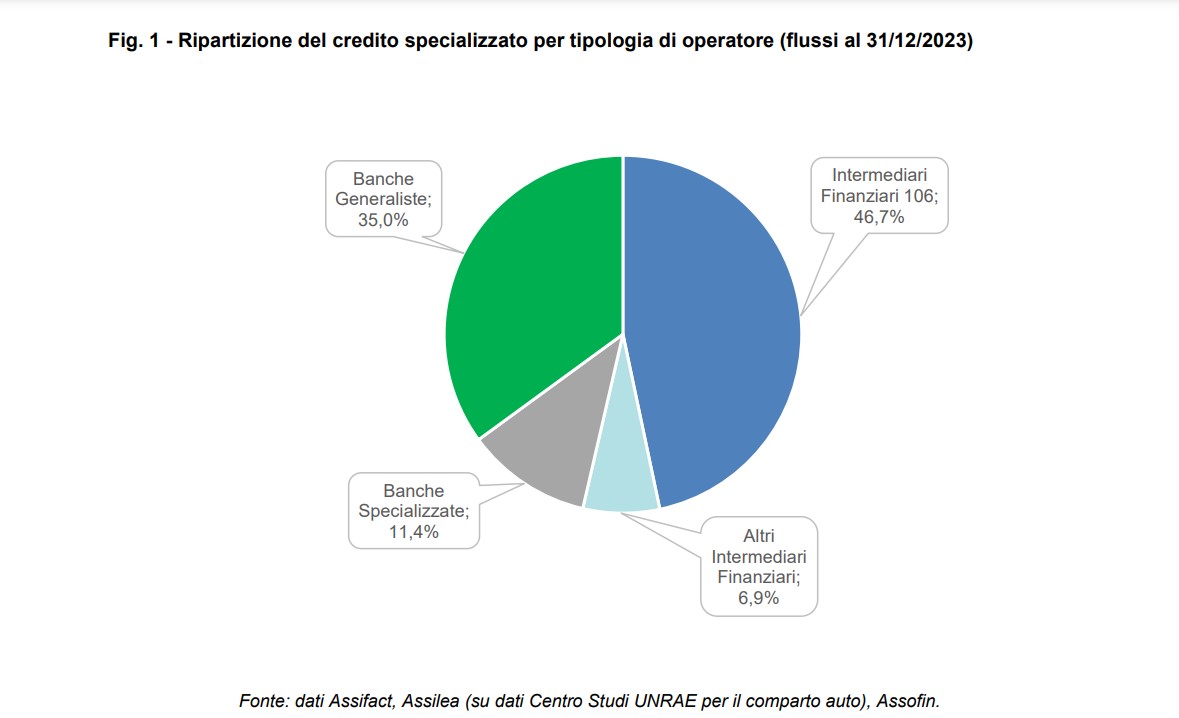

Con riferimento alle tipologie di intermediari operanti nei diversi comparti, si rileva come il 65% dei flussi totali di credito provenga dagli operatori specializzati e il 35% dalle banche generaliste (Fig.1). Ciò nonostante, sono queste ultime a detenere la quota maggiore di stock (il 63,7%, sostanzialmente stabile

rispetto all’anno precedente) (Tab.1).

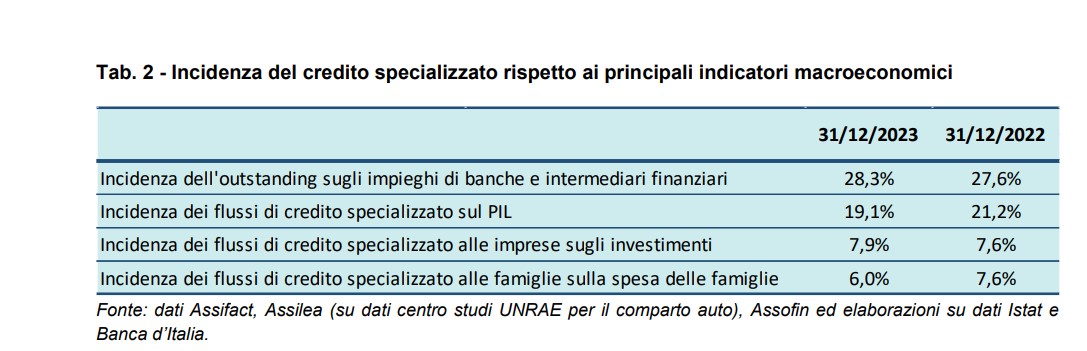

Lo stock dei crediti a fine 2023 rappresenta il 28,3% degli impieghi totali di banche e intermediari finanziari, quota significativa e in aumento rispetto all’anno precedente. Inoltre, attraverso le erogazioni degli intermediari associati ad Assifact, Assilea e Assofin sono stati finanziati il 7,9% degli investimenti delle imprese e il 6% della spesa delle famiglie. La penetrazione rispetto alla spesa delle famiglie registra una leggera contrazione rispetto all’anno precedente (Tab. 2), imputabile ad un atteggiamento di accresciuta prudenza indotto dall’elevato livello dei tassi d’interesse.

Il credito specializzato dimostra, in un contesto complesso, la propria resilienza nel supporto all’economia del Paese garantendo, attraverso i diversi comparti che lo compongono, servizi sempre più versatili, innovativi ed efficaci a supporto delle esigenze finanziarie di imprese e famiglie.