Innovazione e sostenibilità dei fornitori nel leasing

Analisi del posizionamento dei produttori e rivenditori di macchinari in Lombardia sui percorsi di digitalizzazione e attenzione ai temi di sostenibilità.

Dal recente Rapporto annuale di Assilea (To Lease, Assilea, 2022) emerge come, nel leasing strumentale, oltre un terzo dei contratti stipulati annualmente provenga da aziende produttrici e/o distributrici del bene di interesse per l’utilizzatore finale, le quali fungono quindi da intermediari tra la società di leasing e il cliente finale.

Questo tipo di intermediario ricopre un ruolo fondamentale nel processo e il successo complessivo dell’operazione di finanziamento leasing ne dipende in modo forte: basti pensare alla qualità del bene ed alla soddisfazione dell’utilizzatore, alle garanzie di utilizzo, ai servizi connessi alla manutenzione, elementi che possono avere ripercussioni finanche sulla qualità del credito stessa. Tutti aspetti ben conosciuti dagli operatori leasing e perciò oggetto di attenzione primaria nella valutazione di contratti, beni e fornitori.

Nel momento in cui i riflettori si accendono anche su aspetti di valutazione non tradizionali, quali grado di innovazione e livello di attenzione ai temi di sostenibilità, ci si pone il tema se e quanto sia importante valutare produttori e fornitori anche su queste dimensioni.

Per una società di leasing questi ultimi sono importanti da almeno due punti di vista: il primo riguarda la valutazione della propria catena di partner commerciali che contribuisce in modo rilevante al proprio posizionamento sui percorsi di innovazione e di sostenibilità, il secondo riguarda la tipologia di clienti finali che ciascun fornitore attrae e quindi il posizionamento di questi su ciascuno dei due percorsi.

Più in dettaglio, da un lato quanto più la catena dei propri fornitori si può valutare in posizione avanzata nei due processi di transizione, tanto più il profilo di innovazione e sostenibilità della società di leasing stessa ne beneficia. D’altro canto gli stessi fornitori, proprio per la funzione di intermediari, giocano un ruolo anche nella selezione dei clienti finali: quanto più un dato fornitore si posiziona in avanti nei due processi di transizione, tanto più alta è la probabilità che attiri clienti della stessa fattispecie e viceversa.

Sulla base di queste considerazioni, Conectens ha condotto una specifica analisi sui produttori e fornitori di macchinari sul territorio della regione Lombardia con dimensione superiore ai 10 addetti, appartenenti alle attività economiche, prevalenti o primarie, classificate nei codici ateco selezionati, come rappresentato nella Tavola 1.

La scelta della regione è stata dettata dalla alta rappresentatività numerica della stessa: poco meno di un terzo delle imprese italiane appartenenti alle attività economiche selezionate sono presenti in Lombardia.

La valutazione del posizionamento delle imprese sul percorso di sostenibilità e sul percorso di digitalizzazione è stimata attraverso l’assegnazione individuale dell’Indice di Sostenibilità e dell’Indice di Maturità Digitale. Entrambi gli indici, sviluppati da Conectens, restituiscono una scala da 1 a 10 ove 1 indica il livello minimo e 10 indica il livello massimo attribuito a ciascuno dei due percorsi di transizione. Per un approfondimento sui due indici, si veda l’articolo Sostenibilità e innovazione nelle imprese (L. Bruccola, Linkedin, 2022).

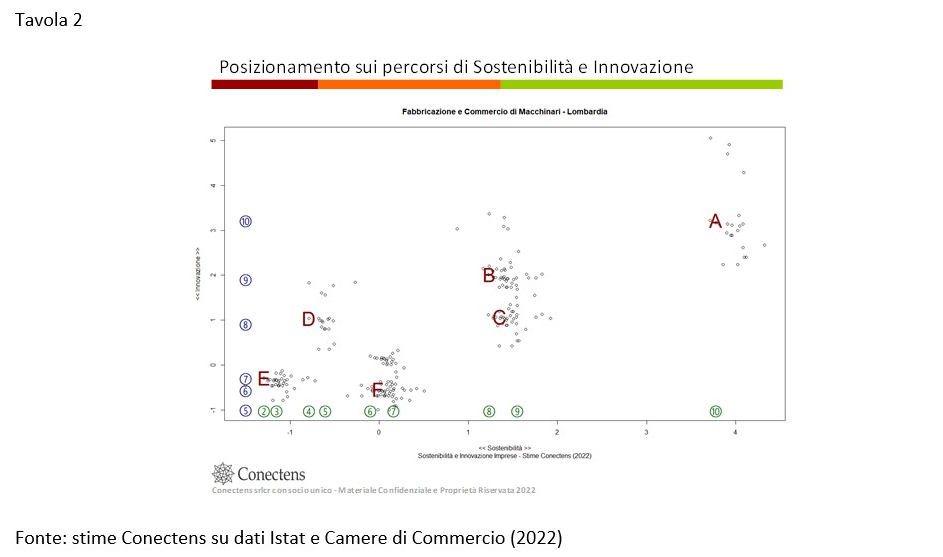

La proiezione degli indici stimati sullo spazio a due dimensioni, ove l’asse delle ascisse ordina le imprese secondo il grado di attenzione stimato ai temi di sostenibilità e l’asse delle ordinate le ordina secondo la stima del livello raggiunto di digitalizzazione, restituisce una mappa interessante del posizionamento complessivo di queste imprese, come mostrato in Tavola 2.

In primo luogo è immediato vedere come da un punto di vista di innovazione, queste cadano nella parte alta della valutazione, infatti sulla asse delle ordinate i valori rappresentati – classi cerchiate indicate in blu - sono nel range di 5 fino a 10. Lo stesso non è vero per la sostenibilità, in quanto troviamo rappresentato sulla asse delle ascisse i valori – classi cerchiate indicate in verde – in un range che parte da 2 sino a 10.

Per essere più specifici, da un punto di vista di digitalizzazione sono reputate essere più avanti nel percorso rispetto a quanto osservato a livello Italia. L’analisi di benchmark rispetto alla sostenibilità restituisce invece un posizionamento complessivo di poco migliore (più imprese classificate nella parte medio/alta dell’indice) rispetto al quadro nazionale.

Un’applicazione delle tecniche di clusterizzazione, consente di riconoscere 6 diversi gruppi, indicati dalle lettere da A a F sulla tavola stessa, peraltro anche visivamente individuabili.

L’appartenenza di una azienda ad un cluster piuttosto che ad un altro, fa mutare considerevolmente la valutazione di posizionamento su ciascuno dei due percorsi: le aziende appartenenti al cluster A sono quelle valutate più avanti, infatti raggiungono nella quasi totalità classe 10 dell’Indice di Sostenibilità e classi 9 e 10 dell’Indice di Maturità Digitale mentre le aziende D, E ed F sono quelle che appaiono, ancorché in modo differenziato, più in ritardo su almeno uno dei due percorsi.

La Tavola 3 mostra i valori assunti da ciascuno dei due indici per ogni cluster di imprese individuato e sintetizza le caratteristiche delle stesse imprese rispetto alle due dimensioni.

La descrizione dei cluster attraverso le variabili strutturali ed economiche fa emergere le peculiarità delle imprese presenti in ciascun gruppo e le relazioni che esistono quindi tra queste e il posizionamento rispetto ai percorsi di transizione digitale e di transizione sostenibile.

Ad esempio, la composizione dei cluster per tipo di attività economica mostra una presenza di imprese produttrici (ateco 26 e 28) distribuita nei diversi cluster ed evidenzia un maggior peso delle imprese operanti nel commercio (ateco 46) nei cluster D ed E, come si può vedere in Tavola 4.

La tavola 5 riporta la composizione dei cluster per numerosità di imprese assegnate, con il cluster A numericamente più contenuto e il cluster F più ampio ed anche la composizione per natura giuridica, con un certo livello di bilanciamento tra presenza di SPA e di SRL nei primi quattro cluster.

Per quanto concerne le altre caratteristiche si osserva una maggior presenza di imprese di grandi dimensioni e con fatturato più importante nel cluster A e poi in B e D, mentre da un punto di localizzazione territoriale – a livello provinciale - non emergono concentrazioni rilevanti.

In conclusione, l’assegnazione di ciascun fornitore attuale o potenziale ad uno dei cluster presentati, offre la possibilità di disporre di una stima complessiva del grado di avanzamento raggiunto sui percorsi di sostenibilità e di innovazione, aggiungendo dimensioni ulteriori di analisi utili alla valutazione preventiva e al conseguente monitoraggio della operatività dello stesso.

Nel momento in cui le società di leasing prestano maggiore attenzione al proprio ruolo di supporto alla innovazione e digitalizzazione - si pensi alle spinte derivanti dall’attuazione del PNRR – e una maggiore attenzione ai temi di sostenibilità - vuoi per scelta e consapevolezza e vuoi per obblighi regolamentari - disporre di una valutazione di come i propri partner commerciali siano posizionati su ciascuno dei due temi, supporta l’individuazione degli indirizzi di sviluppo da perseguire.