Assilea, sostenibilità: vigilanza, rating ESG e tassonomia

L'Associazione ripercorre le principali iniziative del primo quadrimestre in materia di finanza sostenibile.

Durante il primo quadrimestre del 2022 il Regolatore e i relativi tavoli di supporto hanno compiuto altri passi in avanti per perfezionare il framework della finanza sostenibile.

Assilea ne descrive lo stato dell’arte e segnala alcune iniziative d’interesse.

Banca d’Italia

Aspettative di vigilanza sui rischi climatici e ambientali

Il documento descrive 12 aspettative di vigilanza per l’integrazione dei rischi climatici e ambientali delle strategie aziendali, nei sistemi di governo e controllo, nel risk management framework e nella disclosure degli intermediari bancari e finanziari vigilati. Già nel 2022 la Banca d’Italia avvierà un’ordinaria interlocuzione con gli intermediari per confrontarsi sul grado di rispondenza alle aspettative e sui piani di adeguamento. link

Nelle successive integrazioni del documento l’Autorità terrà conto delle best practice su ambiente, sul sociale e sulla governance.

COMMISSIONE EUROPEA – Have your say - Rating ESG e rischi di sostenibilità nei rating del credito

in consultazione dal 4 aprile al 6 giugno 2022

Coerentemente con la Strategia sulla finanza sostenibile, la Commissione si è posta l’obiettivo di rendere i rating ESG e il rating del credito più trasparenti, presentando un’iniziativa regolamentare. Al momento è in consultazione il documento che descrive gli obiettivi, le strategie e un probabile impatto al fine di raccogliere i contributi degli stakeholder, che sono principalmente: i) le agenzie di rating ESG, ii) le Credit Rating Agency, iii) gli investitori, iv) le imprese, v) le autorità pubbliche, incluse quelle di vigilanza, e vi) la società civile, inclusi le ONG e il mondo accademico. Si prevede che l’iniziativa venga proposta nel primo trimestre 2023. link

EBA

Sviluppo di un framework per la cartolarizzazione sostenibile REP/2022/06

Nel mese di febbraio l’Autorità bancaria europea (EBA) ha pubblicato un rapporto sullo stato attuale del framework sulla Cartolarizzazione sostenibile e possibili sviluppi per permettere una transizione del mercato europeo delle cartolarizzazioni verso la sostenibilità, come richiesto dalla Commissione europea. L'EBA fornisce alcune raccomandazioni al regolatore partendo da un'analisi del mercato attuale delle cartolarizzazioni sostenibili, che rappresenta, al momento, solo il 2% circa delle emissioni di obbligazioni ESG dell'UE16 e circa il 6% delle emissioni di cartolarizzazioni dell'UE. Risulta, inoltre, che l’attuale framework del mercato europeo della cartolarizzazione sostenibile è caratterizzato dalla mancanza di attivi sostenibili, ma anche dall’assenza di definizioni, standard e dati per la trasparenza e la credibilità del mercato. Le raccomandazioni dell'Autorità declinate per il completamento della regolamentazione derivano dall'esplorazione di due strade percorribili:

- l’applicazione degli standard europei per i Green Bond

- un framework dedicato per la cartolarizzazione sostenibile

In generale, l’EBA ritiene che la transizione del mercato europeo delle cartolarizzazioni verso la sostenibilità richieda una maggiore disponibilità di dati standardizzati rispetto al principal adverse impact (PAI) degli investimenti in cartolarizzazione con fattori ESG. Tale esigenza potrebbe prevedere la modifica del regolamento sulla cartolarizzazione per estendere la PAI volontaria alle cartolarizzazioni Simple, transparent and standardized (STS). link

EBA - Rapporto finale sugli ITS per la disclosure ESG

Il 24 gennaio 2022 l’Autorità Bancaria Europea (EBA) ha pubblicato la bozza del Rapporto finale sugli standard tecnici per la disclosure di vigilanza riguardante i rischi ESG (articolo 449° CRR). L’EBA richiede una comunicazione che comprenda specifiche informazioni sui rischi ambientali, sociali e di governance (ESG), sui rischi fisici e di transizione relativi al cambiamento climatico e sugli indicatori di performance in merito alle misure di mitigazione del clima, tra cui il GAR (Green Asset Ratio) richiesto dal Regolamento sulla tassonomia 2020/852.

L’obiettivo è quello di comunicare all’esterno i rischi e le vulnerabilità relative ai fattori ESG che possono inasprire i dati di bilancio, ma anche le azioni poste in essere per mitigare questi rischi e quanto queste stiano supportando i clienti e le controparti nel processo di adattamento al cambiamento climatico e nella transizione ad una economia più sostenibile.

In considerazione del reperimento dei dati e delle sfide metodologiche al momento riscontrate è stato introdotto il Banking book taxonomy alignment (BTAR), che ricomprende anche le esposizioni verso controparti non soggette a obblighi di informativa ai sensi della Non Financial Reporting Directive (NFRD).

Questi ITS forniscono modelli, tabelle granulari (disponibili al link) e relative istruzioni che stabiliscono le migliori pratiche affinché le informative obbligatorie risultino coerenti e standardizzate.

In particolare, l'EBA chiede alle istituzioni di divulgare informazioni sulle esposizioni verso settori che contribuiscono fortemente al cambiamento climatico, con una ripartizione da un lato delle esposizioni verso combustibili fossili e altre imprese carbon-related e sull'altra parte delle esposizioni allineate alla tassonomia. Queste informazioni sono combinate con le informazioni sulle emissioni di gas a effetto serra finanziate (GHG), ovvero le emissioni di scopo 1, 2 e 3 delle controparti finanziate dall'intermediario, e sulla distanza da uno scenario allineato a Parigi. Infine, sono richieste anche informazioni sull'efficienza energetica del portafoglio immobiliare.

PIATTAFORMA PER LA FINANZA SOSTENIBILE.

Le considerazioni sull’informazione finanziaria volontaria come parte del reporting sull’ammissibilità alla tassonomia

Il framework della tassonomia prevede segnalazioni obbligatorie, che richiedono criteri specifici, tuttavia, gli istituti finanziari (e alle entità non finanziarie) sono invitati a presentare un reporting volontario. Il reporting volontario consentirebbe di spiegare la quota ammissibile delle operazioni effettuate poiché può includere sia soggetti NFRD che non NFRD. La segnalazione, seppur volontaria, dovrebbe comunque essere effettuata in conformità con i requisiti stabiliti nell'articolo 8 dell'atto delegato sull'informativa e come ulteriormente precisato nel documento delle Q&A della Commissione per essere comparabile e rispettare così il principio di trasparenza. link

PIATTAFORMA PER LA FINANZA SOSTENIBILE

L’estensione della tassonomia ambientale per supportare la transizione

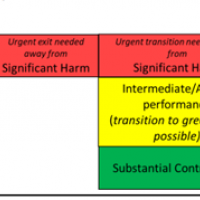

La Piattaforma per la finanza sostenibile ha pubblicato un documento per descrivere le opzioni possibili per estendere la tassonomia ambientale ad altre attività al fine di supportare la transizione. Considerando il concetto di miglioramento del livello di performance di sostenibilità (quanto quella determinata attività aumenta il suo contributo agli obiettivi ambientali) e che molte altre attività necessitano di ingenti investimenti per contribuire agli obiettivi ambientali, si propone un’estensione che consenta di includere diversi gradi di contributi alla sostenibilità. Ciò significa che da un approccio dicotomico statico si passa ad una tassonomia dinamica che considera la mobilità di attività intermedie che necessitano di un supporto urgente per compiere una transizione ambientale.

Le caratteristiche che dovrebbero consentire di individuare questo nuovo insieme di attività possono essere diverse, ma in ogni caso la performance deve essere misurabile e in via di miglioramento. Ciò permetterebbe, ad esempio, alle attività dannose di uscire dalla loro condizione per poi diventare un’attività a basso impatto ambientale. Nella sezione 8 del documento sono riportate nel dettaglio le raccomandazioni della Piattaforma alla Commissione che, in qualche modo, cercano di risolvere questioni aperte durante le precedenti consultazioni. link

La rappresentazione grafica dell’evoluzione dinamica delle attività non sostenibili.

COMMISSIONE EUROPEA

L’atto delegato complementare – nucleare e gas

A febbraio, la Commissione europea ha presentato un atto delegato complementare alla tassonomia del clima sulla mitigazione e l'adattamento al cambiamento climatico. Tale atto introduce una serie di requisiti per l'energia nucleare e gli impianti di gas naturale per qualificarsi come sostenibili secondo il regolamento della tassonomia dell'UE.

Per quanto riguarda il gas naturale, gli impianti autorizzati entro il 2030 devono dimostrare, tra le altre condizioni, emissioni dirette di gas serra inferiori a 270g CO2e/kWh dell'energia in uscita, o emissioni dirette annuali di gas serra che non superino una media di 550kgCO2e/kW della capacità dell'impianto su 20 anni; devono dimostrare di sostituire un'attività di generazione esistente ad alta emissione che utilizza combustibili fossili solidi o liquidi; che tale energia non può essere sostituita da energia rinnovabile; e che la nuova capacità di produzione installata non supera la capacità dell'impianto sostituito di oltre il 15%; che l'impianto è progettato e costruito per utilizzare combustibili gassosi rinnovabili e/o a basse emissioni di carbonio e che il passaggio al pieno utilizzo di combustibili gassosi rinnovabili e/o a basse emissioni di carbonio avviene entro il 31 dicembre 2035.

Per quanto riguarda l'energia nucleare, affinché gli impianti nuovi ed esistenti siano compatibili con la tassonomia dell'UE, devono dimostrare, tra gli altri requisiti, che le emissioni di gas a effetto serra del ciclo di vita della generazione di elettricità da energia nucleare sono inferiori alla soglia di 100 g CO2e/kWh; gli Stati membri devono dimostrare di avere un piano dettagliato e fondi per la gestione dei rifiuti radioattivi.

L'atto delegato complementare stabilisce anche specifici requisiti di divulgazione per le imprese relativi alle loro attività nei settori del gas e dell'energia nucleare, in modo che gli investitori possano identificare quali opportunità di investimento includono attività di gas o nucleari e fare scelte informate. Una volta che il periodo di scrutinio (tra quattro e sei mesi) è finito e se nessuno dei co-legislatori si oppone, l'atto delegato complementare entrerà in vigore e si applicherà a partire dal 1° gennaio 2023. link

EFRAG

Standard per la rendicontazione della sostenibilità aziendale

L’EFRAG (European Financial Reporting Advisory Group) è stato incaricato dalla Commissione di fornire il parere tecnico nella stesura e individuazione degli standard per la rendicontazione della sostenibilità aziendale. L’ente ha già presentato la prima serie di Working Paper per la definizione degli standard di rendicontazione della sostenibilità aziendale che mirano a coprire gli ambiti di applicazione importanti e a rendere confrontabili i reporting di sostenibilità. Ricordiamo che la roadmap di sviluppo degli standard annunciata lo scorso anno prevede due step con la pubblicazione di una prima serie “core” e poi con una seconda serie più avanzata. Vi riportiamo le principali tappe relative alla pubblicazione degli standard, che si dovrebbe completare entro il 2025:

- entro metà 2022 era prevista la bozza di due linee guida concettuali (doppia materialità e qualità dell’informazione) e della prima serie di standard “core” (applicazione dal 2023 e pubblicazione nel 2024);

- entro metà 2023 è prevista la bozza di quattro linee guida con l’aggiornamento dei primi standard e degli standard più avanzati (applicazione dal 2024 e pubblicazione nel 2025);

- entro metà 2024 sono previste ulteriori standard avanzati, con applicazione dal 2025.

In seguito, accanto alle prime due serie di standard trasversali a tutti i settori, le informative specifiche potrebbero essere declinate per ogni settore. La rendicontazione della sostenibilità per le PMI dovrebbe prevedere standard specifici sul loro modello di business, sulle sfide di sostenibilità e sui KPI relativi alla gestione delle PMI, ma anche utili alle controparti della catena del valore e alle istituzioni. link