Superamento delle moratorie e impatto sul rischio di credito

Le misure di contenimento dell’impatto economico dovuto alla crisi sanitaria, hanno raggiunto i propri obiettivi se si guarda alla evoluzione della rischiosità dei finanziamenti leasing.

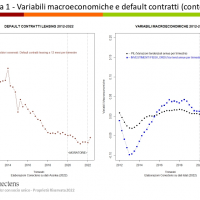

Sino ai primi mesi del 2020 l’andamento della rischiosità rifletteva in modo inverso la tendenza più generale dell’economia (Prodotto Interno Lordo, Investimenti, Disoccupazione, ...) ed era stimabile con buona approssimazione e prevedibile se legata a questa dinamica. Da metà del 2020 e per tutto il 2021 la rischiosità dei finanziamenti leasing è stata costante se non in diminuzione, indipendentemente dall’andamento altalenante registrato dalle varabili macroeconomiche, come evidenziato in Tavola 1.

In particolare, a fronte di un crescita attesa di rischiosità dovuta al netto peggioramento delle condizioni economiche si sono registrati valori stazionari di nuovi contratti in default (contenzioso) e il perdurare delle misure di contenimento per tutto il 2021 ne ha di fatto congelato l’evoluzione.

Nella misura in cui l‘obiettivo era quello di “staccare” la cinghia di trasmissione tra fondamentali dell’economia e il rischio di credito, posponendo le eventuali difficoltà ad un momento successivo che potesse beneficiare di una ripresa economica importante, tale obiettivo può dirsi

completamene raggiunto.

E’ del tutto evidente che un contenimento del rischio di credito sia una buona notizia per gli operatori, la domanda che ci si può porre è fino a che punto sia reale e fino a che punto celi invece un rischio che può manifestarsi nei prossimi mesi.

Alcuni elementi ed alcuni indizi sembrano essere a supporto di questa seconda tesi e suggerire un atteggiamento cauto. In primis, considerando la rischiosità a livello cliente (nuovi default registrati nell’anno), il dato a consuntivo 2021 è la metà di quanto registrato nei 4 anni precedenti – che avevano già visto una diminuzione importante e una stabilizzazione verso il basso, testimoniando il successo delle politiche creditizie delle società di Leasing. Ancora un volta, la diminuzione di rischiosità è un elemento positivo, resta il dubbio sulla possibilità di mantenimento di tale livello minimo nel futuro prossimo.

Il secondo elemento è legato al profilo di rischio dei clienti che hanno attivato moratorie. Come osservato e commentato per il 2020, anche per il 2021 si conferma il fatto che, di partenza, i clienti che hanno attivato o mantenuto moratorie su contratti nel corso dell’anno hanno un profilo di rischio più elevato rispetto a quelli che non hanno beneficiato di tali misure. Il che sembra essere abbastanza intuitivo: gli operatori economici che avevano o prevedevano maggiori difficoltà, sono quelli che più largamente hanno approfittato delle misure agevolative. Ma se più rischiosi sono considerati in partenza, è probabile che questo rischio più elevato alla fine si manifesti.

Come ulteriore elemento di considerazione non possono essere sottaciute le incognite legate alle ripercussioni sull’economia - quali l’aumento dei prezzi dell’energia e delle materie prime - dovute alla guerra ai confini dell’Unione Europea, che hanno già comportato previsioni al ribasso della crescita economica rispetto a quanto si potesse prevedere ancora a inizio 2022.

Infine, al superamento definitivo delle misure di contenimento, l’andamento della rischiosità dei primi tre mesi dell’anno in corso è in ripresa, non toccando ancora i livelli pre-pandemici ma comunque in crescita.

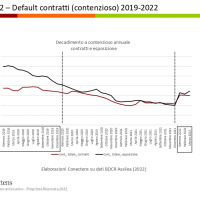

Nella Tavola 2 si presenta di nuovo il tasso annuale di nuovi contratti in default (contenzioso) con la relativa esposizione nel periodo 2019-2022 e si evidenzia la ripresa della rischiosità nei primi 3 mesi del 2022 rispetto all’andamento registrato nel biennio 2020-2021.

L’auspicio è che tale rimbalzo abbia già dispiegato tutti gli effetti negativi che si potevano attendere, nondimeno l’insieme degli elementi brevemente richiamati, suggerisce agli operatori leasing di mettere in atto un monitoraggio attento e costante dell’evoluzione della rischiosità dei propri clienti: le possibilità offerte dal SIC di settore e gli strumenti di sintesi costruiti su tale patrimonio informativo, possono aiutare ad identificare preventivamente e tempestivamente il deteriorarsi del profilo di rischio dei clienti misurandone il posizionamento rispetto al mercato leasing complessivo.