Valutazione prospettica rischio di credito in Claris Leasing

PD (Probabilità di Default) a lungo termine corrette da previsioni sul ciclo economico per il calcolo degli accantonamenti associati al rischio di credito prospettico dei clienti. Il caso Claris Leasing.

La valutazione prospettica del rischio associato ad una operazione di credito, con riferimento specifico ai finanziamenti alle imprese, impone un ampiamento di orizzonte che guardi alla evoluzione finanziaria e di mercato della singola impresa nel tempo e alla evoluzione delle condizioni economiche di base che influiscono sulle dinamiche del credito ed hanno ripercussioni anche sulla capacità individuale di rimborso.

In questo breve articolo presenteremo un esercizio di stima della probabilità di default a lungo termine che trova applicazione in Claris Leasing per il calcolo degli accantonamenti associati al rischio di credito prospettico di ciascun cliente.

I modelli sottostanti, sviluppati da Conectens, fanno quindi riferimento al Leasing e la base dati di costruzione è la BDCR Assilea con riferimento ai clienti e contratti leasing, in combinazione laddove necessario con altre fonti così come indicato specificatamente in ciascuna tavola.

Il tema viene affrontato su due piani diversi i quali vengono poi combinati: da una parte si stima l’evoluzione a lungo termine del rischio di credito per segmenti di clientela omogenei per performance finanziarie, caratteristiche geo settoriali e dimensionali, indebitamento complessivo e storia creditizia che sappiamo essere gli elementi alla base del rischio associato ad una data operazione; dall’altra il driver è rappresentato dalle stime di andamento del rischio di credito associato alle previsioni del ciclo economico.

Attraverso il modello di Bureau Score Comportamentale costruito sui dati di BDCR Assilea, il quale sintetizza proprio le caratteristiche prima richiamate che influiscono generalmente sulla capacità di rimborso, si ordinano i clienti in funzione della stima del rischio di credito a questi associata e successivamente si raggruppano in 10 classi.

La costruzione di una valutazione di performance basata sulla presenza di 3 segnalazioni mensili consecutive di insoluto ovvero sulla presenza di una segnalazione di contratto in contenzioso, molto vicina alla definizione di default regolamentare, consente di misurare per classe di score il numero di clienti che viene classificato in default in un intervallo di tempo definito pari a 1 anno, 2 anni, 3 anni o più.

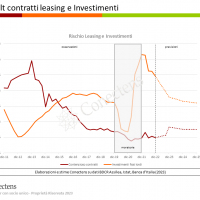

L’osservazione dei comportamenti su distanze di tempo pluriennali, permette di apprezzare i trend di crescita del tasso di default cumulato per ciascuna classe di score. Nella Tavola 1 è presentata l’evoluzione dei default registrati per la coorte dei clienti con contratti leasing attivi al 31 12 2017 e via via per le successive coorti sino al 31 12 2021, ottenuta come somma delle evoluzioni del rischio stimato singolarmente per ciascuna delle 10 classi di score.

Definiti i trend di crescita sulla base dei dati osservati per la coorte di clienti presenti al 31 12 2017 (curva rosso scuro in alto), questi vengono anno per anno ricalcolati sulla base delle osservazioni più recenti per ottenere i trend attesi per la coorte di interesse (nell’esempio in tavola i clienti classificati al 31 12 2021). In questo modo vengono stimati i percorsi di crescita pluriennali della Probabilità di Default per classi di score basati sulla osservazione delle evoluzioni registrate negli anni immediatamente precedenti.

Si noti peraltro che, la traslazione anno per anno delle curve verso il basso, testimonia la progressiva diminuzione del rischio di credito nel Leasing.

Questi percorsi legati alle caratteristiche generali che influiscono sulla capacità di rimborso, che potremmo definire quindi naturali, possono però subire delle accelerazioni o piuttosto dei rallentamenti dovuti alla evoluzione dei fattori macroeconomici al contorno.

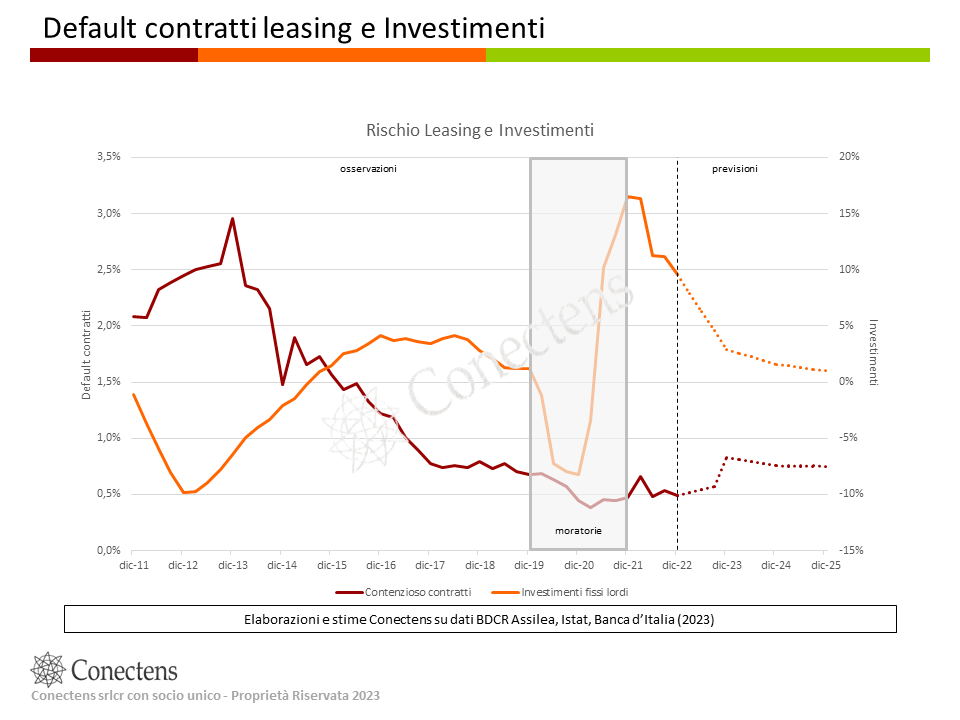

L’aspettativa per la quale il rischio di credito sia correlato inversamente all’andamento generale dell’economia è confermato dal grafico in Tavola 2 ove si mette a confronto l’andamento degli investimenti fissi lordi con il tasso di nuovi contenziosi registrati nel leasing a livello di contratto.

In particolare la tavola presenta: l’andamento del contenzioso registrato sui contratti leasing, misurando per ciascun trimestre il numero di nuovi contratti classificati in contenzioso rispetto a 12 mesi precedenti; l’andamento degli Investimenti in termini di tasso tendenziale annuale misurato trimestralmente; le previsioni triennali degli investimenti e le stime di andamento prospettico del contenzioso leasing associato alla previsione del ciclo economico.

L’osservazione delle curve evidenzia come nel momento in cui si registra un’espansione degli investimenti, si assiste al tempo stesso ad una flessione del tasso di contenzioso dei contratti leasing ed al contrario, nel momento in cui si osserva un rallentamento degli investimenti si verifica un innalzamento del tasso di contenzioso dei contratti leasing.

È alquanto evidente come, nel periodo 2020-2021 interessato dalle moratorie e dalle altre forme di facilitazione di accesso al credito messe in campo per arginare gli effetti della crisi pandemica, si sia invece registrato un manifesto scollamento tra andamento dell’economia e il rischio di credito. Il rapporto di trasmissione sembra tornare al proprio naturale funzionamento nel corso del 2022.

Come presentato nella parte più a destra della Tavola 2, una volta recepite le previsioni per l’economia, è quindi possibile formulare delle ipotesi per il conseguente andamento del contenzioso sui contratti leasing.

Un rallentamento di questo ultimo si riflette in una contrazione della crescita della PD a livello cliente rispetto ai percorsi di crescita naturale, al contrario un previsto aumento del contenzioso a livello contratto si riflette in una accelerazione della crescita della PD a livello cliente rispetto ai percorsi stimati.

La combinazione dei due piani di analisi risulta in una stima, a livello cliente, della Probabilità di Default a lungo termine in ottica forward looking che integra una valutazione prospettica del ciclo economico.

L’assegnazione dei clienti alle classi di score comportamentale e le stime a lungo termine della PD associate a ciascuna classe di score, hanno trovato applicazione nel contesto di Claris Leasing per la classificazione in staging del portafoglio, laddove il passaggio a classi di score più rischiose è uno degli elementi per essere classificato in stage 2, e per le conseguenti stime di accantonamenti basati sulla valutazione a lungo termine del rischio di credito associato a ciascuna classe di score comportamentale.

Nella Tavola 3 è rappresentato un esercizio di back testing che offre una misura della reale capacità predittiva delle stime di PD a lungo termine. L’esercizio si riferisce alla coorte di clienti con contratti leasing al 31 12 2017, per la quale abbiamo a disposizione quattro anni di osservazione dei default registrati anno per anno a livello cliente. Questi ultimi, nella tavola, sono rappresentati e cumulati in istogramma.

Un primo elemento di interesse è osservare che a distanza di 4 anni viene mantenuta la gerarchia di rischio per classe di score: un cliente classificato 1 è nel corso dei 4 anni sempre meno rischioso di un cliente classificato 2 e lo stesso vale per i confronti tra tutte le altre classi di score. In altre parole, tenuto fermo il momento di classificazione dei clienti al 31 12 2017, al termine di 4 anni di osservazione tutte le classi di score hanno sperimentato una crescita del tasso di default ma non muta la valutazione comparata del rischio.

La spezzata rappresenta le stime di default al 4° anno, corrette con le valutazioni di previsione macroeconomica, che sono state effettuate al 31 12 2017 per ciascuna classe di score: il confronto con quanto effettivamente registrato mostra un sostanziale allineamento per le classi da 1 a 8 ed una contenuta sottostima del rischio per i rimanenti clienti nelle classi 9 e 10. In linea tratteggiata sono rappresentate le stime di PD lifetime (orizzonte temporale di 12 anni) e si evidenziano gli spazi di assorbimento per una ulteriore crescita dei default.

Investigare sulla capacità delle stime fatte nel corso degli anni, di prevedere i livelli di rischiosità ha ovviamente un interesse di analisi, offre spunti e suggerimenti per eventuali affinamenti e revisione dei modelli e consente di affrontare, con maggiore consapevolezza, le previsioni di rischiosità per il portafoglio attuale di clienti e contratti in essere: prevedere il futuro è un esercizio dinamico che si aggiorna via via che nuovi dati e nuove informazioni sono disponibili.